Предпринимательство интересует российских граждан все больше. Люди разрабатывают собственные идеи для успешного развития. Стартовый капитал для реализации есть не у всех. Отсутствие собственных денег может свести на нет все старания и стремления человека. Но отчаиваться в подобной ситуации не нужно. Российские банки предлагают предпринимателям различные виды займов для развития собственного дела. Нужно только разобраться с тем, где взять кредит на открытие бизнеса.

Необходимость использования заемных средств

Малое предпринимательство нуждается в финансовых вложениях. Более 200 миллиардов рублей необходимо для развития этого сегмента рынка. Наличие финансовых активов позволяет ускорить темпы развития, производства. Увеличивается и положительный эффект от использования заемных денег.

Получение кредита в банке - не единственный способ финансирования. В России функционирует около 150 микрофинансовых организаций. Привлечение частных инвесторов - еще один способ получения нужных средств. Использование своих пассивов наиболее выгодный вариант, но не всегда у человека они есть.

Оформление кредита в банке является наиболее безопасным способом получения заемных средств. Такой вид финансирования позволяет дополнительно получать помощь и от государства.

Решение не использовать кредитные средства часто является неэффективным, ведь производственные мощности используются не в полном объеме.

Факторы, положительно влияющие на решение банка

Предприниматели - это клиенты банков. Любое финансовое учреждение, принимая решение о выдаче займа, оценивает уровень возможного риска. Если он слишком высок, то деньги получить на выгодных условиях не удастся.

Чтобы увеличить свои шансы на получение займа, клиент должен обеспечить выполнение максимального количества следующих требований:

- наличие четкого бизнес-плана;

- наличие постоянного дохода (бизнесмен может иметь основное место работы, а ИП рассматривать в качестве нового источника средств);

- положительная кредитная история;

- отсутствие непогашенных займов;

- наличие постоянной регистрации;

- наличие недвижимости.

Есть некоторые нюансы, зависящие от характера оформляемого кредита. Получить кредит на открытие бизнеса с нуля человек может следующими путями:

- Используя статус физического лица;

- Выступая в качестве ИП.

Каждый из них имеет свои особенности, доступные суммы кредитования, механизм действия.

Кредит физическому лицу

Этот вид кредитования не обеспечит будущего предпринимателя большой суммой денег. Но если для открытия своего бизнеса будет достаточно нескольких сотен или миллионов рублей, то этот вариант будет наиболее предпочтительным. Получить деньги взаймы удастся одним из следующих способов:

- Оформление экспресс-кредита . Деньги выдаются клиенту уже в течение суток. Иногда заявка рассматривается менее часа. Недостатком такого займа является высокая процентная ставка. Зато для оформления требуется минимум бумаг. Обычно это паспорт и еще один документ, удостоверяющий личность.

- Кредит по поручительству . Более низкие процентные ставки объясняются наличием обеспечения. В случае неплатежеспособности заемщика, средства за него выплачивает поручитель. Сложность заключается в поиске человека, готового поручиться за будущего бизнесмена.

- Кредит под залог недвижимости . Получить его удастся только тем, кто имеет в собственности квартиру, дом или иной объект. Процентные ставки по этому виду займа обычно самые выгодные.

Пять наиболее выгодных предложений кредитов физическим лицам

Если человеку небольшой суммы будет достаточно, то он может обратить внимание на следующие предложения, сформированные в порядке возрастания процентной ставки:

|

Название банка |

Процентная ставка (%) |

Сумма займа (рубли) |

Срок кредитования (года) |

Наличие обеспечения |

Дополнительные условия |

|

Восточный Экспресс Банк |

300 000 - 15 000 000 |

Поручительство физических лиц или залог недвижимости |

Наличие работы (стаж на текущем месте от 3 месяцев), уровень заработной платы от 30 000 рублей, подтверждать доходы не нужно |

||

|

50 000 - 300 000 |

Не требуется |

Представление справки о доходах (2-НДФЛ или 3-НДФЛ) |

|||

|

Абсолют Банк |

500 000 - 15 000 000 |

Залог недвижимости |

Наличие постоянной работы (непрерывный стаж от полугода), общий стаж от 1 года, подтверждение уровня доходов |

||

|

Локо Банк |

300 000 - 5 000 000 |

Залог иностранного автомобиля или иное обеспечение |

Общий стаж работы от 3 лет, регистрация в регионе банка, непрерывный стаж на текущем месте работы от 4 месяцев, подтверждать уровень дохода не требуется |

||

|

Промсвязьбанк |

1 000 000 - 10 000 000 |

Поручительство или залоговое имущество |

Общий стаж работы от 1 года, стаж на текущем месте работы не менее 4 месяцев, регистрация в регионе обращения, обязательное подтверждение дохода |

Это лишь часть доступных вариантов кредитования физических лиц. Осуществлять подбор нужно исходя из собственных возможностей.

Кредит индивидуальному предпринимателю

Есть и целевые кредиты на открытие малого бизнеса с нуля. Получить их несколько сложнее, чем обычные потребительские займы. Банки используют этот тип кредитования неохотно из-за повышенного риска. Ведь у предпринимателя, который только открывает свое дело, финансовое положение нестабильное, неизвестно, будет ли он платежеспособным на протяжении всего периода погашения задолженности.

Некоторые банки наоборот идут навстречу предпринимателям и предлагают им выгодные условия займа. Для получения такого типа кредитования потребуется собрать следующий пакет документов, не считая типовых бумаг вроде паспорта:

- справка о состоянии кредитной истории;

- выписка из ЕГРЮЛ (если предприниматель уже зарегистрирован);

- готовый бизнес-план.

Чем больше нужно денег, тем серьезнее будут требования к потенциальному заемщику. Получить средства быстро при оформлении такого займа не удастся. Банк будет тщательно изучать бизнес-план. В нем необходимо отразить плановые финансовые показатели, информацию о поставщиках, каналах сбыта, деятельности предприятия. От четкости и целостности бизнес-плана во многом будет зависеть окончательное решение.

Увеличить вероятность получения займа можно посредством использования франшизы для открытия бизнеса. Для этого нужно предварительно найти франчайзера или рассмотреть предложения банка, если таковые имеются (Сбербанк, например, выдает большинство кредитов ИП именно по франшизе).

Защищая свой бизнес-проект, нужно доносить информацию уверенно, доступно и понятно. Если идея действительно стоящая, то банк наверняка одобрит заявку.

Три выгодных целевых кредита для бизнеса

Исходя из уровня процентной ставки, можно считать наиболее выгодными предложениями следующие варианты:

|

Название банка |

Цель кредита |

Процентная ставка (%) |

Сумма займа (рубли) |

Срок кредитования |

Наличие обеспечения |

Требования |

|

Банк Уралсиб |

Покупка оборудования |

300 000 - 170 000 000 |

6 месяцев - 5 лет |

Приобретаемое оборудование, поручительство |

ИП или ЮЛ, наличие бизнес-плана |

|

|

ЮниКредит Банк |

Покупка коммерческой недвижимости, ТС, оборудования |

500 000 - 47 000 000 |

ИП или ЮЛ, возраст от 21 до 65 лет, положительная КИ, отсутствие задолженностей |

|||

|

Центр-Инвест |

Открытие собственного бизнеса |

50 000 - 3 000 000 |

1 месяц - 3 года |

Залог имущества или поручительство физических лиц |

Субъекты малого или среднего предпринимательства, наличие бизнес-плана |

Это всего лишь несколько предложений из множества вариантов кредитования. В зависимости от целей, можно подобрать узконаправленный заем.

Можно обратиться в органы государственной поддержки за получением дополнительного финансирования. Но тут нужно быть готовым к тому, что требования к предпринимателю будут очень высокими. Потребуется собирать и достаточно много документов, составлять бизнес-план, информировать о затратах.

Все больше людей в нашей стране решаются сменить работу по найму на собственный, пусть и небольшой, бизнес. Преимуществ у своего дела немало, главное из которых - перейти из статуса "винтика" в системе в положение самостоятельного владельца механизма получения дохода, обеспечить себе финансовую стабильность и независимость, а также постоянный рост как по масштабам, так и по показателям прибыльности.

Естественно, путь этот связан с определенными трудностями, поэтому не каждый решается по нему пойти. И самая первая из них - недостаток первоначальных инвестиций, чтобы этот механизм создать и запустить. Вопрос о том, как получить кредит на открытие бизнеса, встает перед каждым вторым начинающим предпринимателем, а ответ на него нельзя назвать вдохновляющим. Однако он есть, и в данной статье мы разберем, с чего начать и что предпринимать, чтобы получить от банка нужную сумму для своего стартапа.

Почему бизнес с нуля опасаются кредитовать?

В России практика кредитования стартапов невелика. Если в странах Западной Европы доля таких займов в портфеле банков составляет до 30-35%, то в нашей стране этот показатель едва достигает 1,5-2%. Почему так происходит? К сожалению, ситуация на данный момент такова, что развитие собственного бизнеса (особенно на начальных этапах) связано с существенными рисками.

Это неопределенность, отсутствие кредитной истории, а также гарантий того, что все сработает. Многие молодые компании закрываются, не успев даже заявить о себе. Естественно, это заставляет кредиторов стартапов относиться к выдаче займов с осторожностью и предоставлять их только после тщательной проверки всех аспектов будущей деятельности потенциального заемщика.

Кредит для стартапа: способы получения

Начинающему предпринимателю взять кредит на открытие бизнеса нелегко, но сделать это все-таки можно. Далее мы рассмотрим, какие варианты получения денег существуют на данный момент для российских стартаперов.

Нецелевой потребительский кредит

Вариант первый - обходной. Если предполагается начать с небольшого бизнеса, требующего не более 500 тысяч рублей первоначальных вложений, то этот способ может оказаться весьма привлекательным. Суть его в том, что работающий по найму заемщик берет в банке кредит на потребительские цели, предоставив документы, необходимые для физического лица.

Основным подтверждением доходов в данном случае выступает справка 2-НДФЛ. При этом полученными деньгами заемщик может распоряжаться на свое усмотрение, в том числе направить выданный кредит для открытия ИП.

Преимущества здесь в том, что ни залог, ни поручитель не требуются (хотя и не игнорируются). Минусы у такого способа в ограниченности суммы, которую банк готов предоставить. Во многом она, а также процентная ставка зависит от зарплаты физлица. Как правило, рассчитывать можно на кредит размером не более 400-500 тысяч рублей.

Кредит при наличии залога и поручителя

Вариант второй - расширенный. Для того чтобы получить несколько большую сумму, скажем до 1 млн рублей, можно воспользоваться нецелевым кредитом с предоставлением залога и поручителей. Так, если у вас есть имущество (желательно, недвижимое), которое вы готовы отдать в залог банку, то и он пойдет вам навстречу.

А если имеется человек, владеющий недвижимостью и готовый выступить за вас в качестве надежного поручителя, то еще лучше. Риски банка в этом случае снижаются, и он с уже большим желанием предоставит вам крупную сумму (в определенных пределах), да и ставку предложит поинтереснее.

Однако вы должны хорошо понимать, что в случае неудачи рискуете потерять имущество, которое будет оценено при передаче в залог максимум на 80% от его реальной рыночной стоимости (тогда как продать его можно с гораздо большей выгодой). Поэтому, перед тем как получить кредит на открытие бизнеса таким методом, подумайте сто раз и берите его, только если абсолютно уверены в успехе своего дела.

Целевой кредит для открытия бизнеса

Вариант третий - честный, но сложный. Некоторые банки в нашей стране все же начали практиковать кредитование бизнеса с нуля, хотя и делают это с осторожностью. Однако попасть в 1% счастливчиков, сумевших получить целевую помощь от кредитной организации, вполне реально.

Конечно, если подойти к вопросу со всей ответственностью. Во-первых, нужно тщательно изучить нишу, в которой планируете развивать бизнес, убедиться в перспективности и наличии больших шансов на успех. Во-вторых, в том, что идея продумана и она сработает, нужно убедить банк. Сделать это можно только одним способом - составить подробнейший и, что очень важно, актуальный бизнес-план для получения кредита.

Бизнес-план - залог вашего успеха

В таком плане должны быть отражены все аспекты вашей будущей деятельности и даны ответы на вопросы о том, где, как и зачем ваш бизнес будет работать. Важно учесть специфику конкретного региона, отразить рыночные реалии и способы функционирования в них. Если самостоятельное написание подробного и профессионального плана вызывает у вас сложности, обратитесь к специалисту.

Не жалейте на это денег, времени и сил, так как бизнес-план - отправная точка, ядро вашего бизнеса на данный момент. Именно его будет оценивать банк, решая вопрос о выдаче займа. Обязательно включите в план технико-экономическое обоснование кредита, распишите, на что и в каких объемах пойдут деньги банка.

Например, на приобретение оборудования - одна сумма, на аренду помещения - другая, на первоначальную закупку сырья или наем персонала - третья. Если представитель банка сможет наглядно увидеть, для чего и в каких количествах нужны средства, какая отдача и когда ожидается, а также получит подтверждение приведенных расчетов, то шансы на получение денег заметно возрастут.

Не менее важно грамотно представить написанный бизнес-план. Если все в нем будет грамотно и весьма радужно, а вы не сможете ответить на какие-то вопросы по своему же плану или объяснить, что, как и почему, то это, вероятнее всего, приведет к провалу. Такому предпринимателю банк откажет. Поэтому очень хорошо подготовьтесь перед походом в кредитную организацию. Кстати, не забудьте и о представительном внешнем виде.

Кредит от "Сбербанка": бизнес-франшиза

Альтернативный вариант - принять участие в программе "Бизнес-старт", позволяющей получить кредит на открытие бизнеса. Сбербанк разработал ее специально для желающих начать свое дело предпринимателей, но не имеющих своей идеи. Банк предлагает воспользоваться уже готовыми шаблонами-франшизами и применить их на практике.

Вы сможете выбрать интересный вам вариант и доказать, что вы способны его реализовать. Для этого необходимо будет составить бизнес-план по конкретной программе, рассмотрев при этом все организационные и финансовые вопросы. Кроме того, перед подачей заявки следует зарегистрироваться в качестве ИП и собрать необходимые документы, включая ИНН, свидетельство частного предпринимателя, не забыв взять свой бизнес-план.

По данной программе заемщик рассматривается как потенциально возможный владелец конкретного бизнеса, оцениваются его профессиональные качества, а также кредитная история, наличие первоначального взноса (30%) и залога. Получить таким способом можно до 3 млн рублей, а в придачу - консультации опытных специалистов и поддержку на этапе реализации бизнеса.

Больше решений для начинающего бизнесмена

Существуют и другие варианты того, как получить кредит на открытие бизнеса. Если пользоваться готовыми франшизами вы не хотите, а получить деньги в банке по каким-то причинам не удается, можно попробовать еще несколько способов. Для тех, кто готов на первоначальном этапе платить немалые проценты, но уверен в своих силах и успехе предприятия, можно посоветовать обратиться в Центр развития предпринимательства в вашем городе.

Возможно, там удача вам улыбнется. Такие центры выступают своего рода посредниками - занимают у банка и дают в долг бизнесменам, зарабатывая на разнице в процентах. Также не стоит игнорировать частных инвесторов. Однако к ним лучше идти в последнюю очередь, когда все другие варианты не сработали, так как проценты слишком высоки.

Заключение

Если вы не знали, где взять кредит на бизнес и как это сделать, то теперь видите, что альтернативы у вас есть. Рассмотрите каждый из имеющихся вариантов, разработайте реальный и подробный бизнес-план, убедитесь в его работоспособности, оцените все возможные риски и попытайтесь найти пути их снижения, припасите "подушки безопасности" на случай неудачи и приступайте к поиску финансирования. Вы уже знаете, как получить кредит на открытие бизнеса разными способами. Осталось сделать так, чтобы хотя бы один из них сработал. Дерзайте!

Если говорить об ИП, то бизнесмены зачастую берут обычный потребительский кредит на физ.лицо и используют его в предпринимательских целях. В данном случае, преимущества очевидны: вы сможете быстро и без залога получить деньги, вам не нужно будет собирать в банк внушительный пакет документов и ждать, пока специалисты банка их проанализируют, а затем будут принимать решение о выдаче кредита.

Для новичков в бизнесе, которые не проработали и 3 месяцев, такой способ получения денег на развитие фирмы может оказаться единственным. Банки, к сожалению, отказываются кредитовать стартапы. Но не стоит рассчитывать на крупные суммы, оформив потребительский кредит на физ.лицо без залога, вы сможете получить не более 500-700 тысяч рублей.

Сервис рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет формировать счета, акты и накладные.

Кредит в микрофинансовой организации

Наверняка вы слышали о таких компаниях, которые предлагают займы быстро, «до зарплаты» физическим лицам. Некоторые из них оказывают услуги малому и среднему бизнесу, поэтому небольшую сумму и на короткий срок можно позаимствовать у них.

Кроме частных микрофинансовых организаций, существуют государственные, которые предоставляют займы для бизнеса из бюджета государства. Это различные фонды поддержки и развития малого предпринимательства, фонды кредитования малого бизнеса, центры микрофинансирования.

От микрофинансовой организации вы можете получить не более 1 миллиона рублей и, как правило, займ выдаётся на срок не более года. Процентная ставка различна и к каждому применяется индивидуальный подход. Наиболее привлекательна процентная ставка у государственных МФО: она значительно ниже, чем у частных, но для получения займа вам придётся приложить больше усилий. Коммерческие микрофинансовые организации запрашивают минимум информации, но переплата по кредиту получается существенная. Пакет документов, необходимый для получения займа, следует уточнять в конкретной МФО.

Прежде чем выбрать организацию, у которой вы возьмёте кредит, убедитесь, что она входит в гос.реестр и имеет право осуществлять микрофинансовую деятельность.

Услугами микрофинансовых организаций удобно пользоваться, если вам срочно необходимы денежные средства на короткий срок и ждать, пока банк одобрит кредит, времени нет. Но когда бизнесу необходима более значительная сумма на осуществление какого-либо проекта, покупку дорогостоящего оборудования или собственного офиса, то следует рассматривать программы кредитования малого и среднего бизнеса в банках.

Кредит для развития бизнеса в банке

Сейчас почти все крупные банки предлагают малому и среднему бизнесу кредиты на льготных условиях. Сумма кредитования может быть от нескольких сотен тысяч рублей до десятка миллионов, а также основным преимуществом является заниженная процентная ставка от 14 до 27% в зависимости от банка. Но взять кредит на развите бизнеса не так просто.

Во-первых , крупные суммы предоставляются только фирмам, которые проработали на рынке не менее полугода и имеют дело с прибылью. Кроме того, банки активно изучают кредитную историю, поэтому она должна быть идеальна.

Во-вторых , для получения кредита на развитие бизнеса вам обязательно потребуется имущество под залог или поручитель, а иногда банки требуют выполнения одновременно двух этих условий. В качестве залога может выступать различное имущество в зависимости от целей кредита: недвижимость, автомобиль, товары, оборудование, личное имущество предпринимателя. Поручителями выступают собственники бизнеса, а для ИП требуется поручительство супруга (супруги) или третьего лица. Если вашего залога недостаточно для обеспечения кредита, то поручителем также может выступать гарантийный фонд. Подробнее об этом чуть позже.

В-третьих , будьте готовы предоставить банку все необходимые документы. Конкретный список нужно уточнять в каждом банке, примерно он выглядит так:

- заявление;

- учредительные документы;

- налоговая декларация;

- бухгалтерская отчётность или КУДиР;

- чётко разработанный бизнес-план предприятия.

Затем вам нужно будет подождать некоторое время, пока банк проанализирует ваши документы и примет решение о предоставлении кредита. Срок рассмотрения заявки может занимать от 3 до 14 дней.

Получение кредита через гарантийные фонды

В случае если банк вам отказывает в получении кредита из-за недостаточного обеспечения по кредитному договору, т. е. вашего имущества не хватает для залога, то поручителем может выступить гарантийный фонд. Гарантийными фондами также могут быть фонды поддержки малого и среднего предпринимательства и центры развития предпринимательства в регионах.

Разумеется, фонды предоставляют поручительство за вознаграждение. В среднем размер вознаграждения фонда до 2,5% годовых от суммы поручительства. Эту сумму вам придётся оплатить фонду сразу же при заключении договора.

Для получения кредита можно обращаться или напрямую в гарантийный фонд, или получить кредит через банк, который сотрудничает с фондом по программе предоставления поручительства. Процедура рассмотрения заявки и пакет требуемых документов аналогичный, только договор кредитования будет трехсторонним: с вами, банком и гарантийным фондом.

Кредит в налоге УСН

Напоследок, рассмотрим учёт заёмных денежных средств в налоге УСН. Полученные деньги по кредитному договору не облагаются налогом УСН, т. к. не признаются вашим доходом (ст. 346.15 п.1 п.п. 1, ст. 251 НК РФ). Если вы применяете УСН «Доходы минус расходы», то в расходах имеете право учесть проценты по кредиту (пп. 9 п. 1 ст. 346.16 НК РФ). Суммы погашения самого кредита (тела долга) не учитываются. По законодательству в расходы можно списывать проценты при условии, что их размер не отличается более чем на 20% от среднего уровня по аналогичным кредитам. Иначе в расходы вы сможете списать только проценты, рассчитанные по ставке рефинансирования ЦБ РФ, увеличенной в 1,8 раз. На данный момент, это 14,85%. Проценты учитываются в расходах УСН на дату их фактической уплаты.

Поиск интересной идеи для создания бизнеса не такая уж сложная задача, намного труднее воплотить в жизнь задуманное дело. Основная проблема на пути начинающего предпринимателя – это отсутствие стартового капитала. Если нет возможности получить финансовую помощь от близких друзей, коллег или родственников для развития молодого бизнеса, значит, остаётся только один-единственный выход – обратиться за кредитом в банк.

Однако, несмотря на то что многие учреждения говорят о готовности финансировать малый бизнес, на самом деле завоевать лояльность банкиров, выражающееся в виде кредита без обеспечения и поручителей, весьма затруднительно.

Перед начинающими предпринимателями часто возникает банальный вопрос о необходимости поиска источника финансирования своих проектов. Довольно редко у людей, желающих создать небольшое дело, имеется необходимое количество денег, поэтому перед реализацией бизнес-плана необходимо пройти этап поиска инвестиций.

Помимо старта, денежная помощь нужна для развития действующей фирмы, увеличения объёма оборотных средств, закупку оборудования, техники и т.д. В обоих случаях без помощи со стороны не обойтись, тем более новичкам. Нередко предприниматели привлекают капитал за счёт выделения доли в проекте или приглашая инвесторов в качестве полноправных партнёров. Но на практике, люди чаще всего используют кредитные продукты банковских учреждений.

В силу достаточного количества предложений, имеющихся на отечественном рынке, этот способ имеет множество положительных сторон, позволяющих, без затруднений начать своё дело. И даже несмотря на то что кредит на развитие малого бизнеса с нуля это довольно рискованная процедура для банкиров, на сегодняшний день, несложно найти организации, где есть подходящие программы.

Заключить выгодную сделку можно, только если заранее составить хороший бизнес-план и тщательно проанализировать перспективы воплощения идеи. Большую лояльность к заёмщику могут проявить те банки, где он уже обслуживался как физлицо, например, оформлял небольшие потребительские кредиты или является действующим клиентом, у которого имеется кредитная карта либо вклад.

Отсутствие обеспечения в виде залогового имущества или поручителей негативно сказывается на возможности оформить крупную ссуду. Однако, если проект будет подготовлен профессионально, а само направление бизнеса относится к прибыльному сектору экономики, позволяющее получать хороший доход, то шансы на положительное решение от банка намного увеличатся.

Основной причиной для отказа в выдачи кредита начинающему бизнесмену является недостаточное внимание со стороны предпринимателя к процессу оформления и сбору необходимой документации: налоговых деклараций, свидетельств о регистрации, копии договоров об аренде помещений и прочее. Прежде чем предоставить заём, банку необходимо убедиться в соответствии плана проекта установленным стандартам и гарантиях возвращения выданных средств с учётом процентов. Рассмотрение заявки может длиться не один день, а несколько недель и даже месяцев, в течение которых кредитное учреждение будет тщательно изучать представленную информацию.

Требования к заёмщикам и малому бизнесу

Банки всегда стараются сотрудничать с такими компаниями, деятельность которых не вызывает сомнений и опасений. Разумеется, они хорошо понимают процесс запуска малого бизнеса, поэтому перед вынесением окончательного решения по заявке кредитор будет оценивать не только подготовленную отчётность для налоговой и других органов, но и текущее положение дел на рынке в сфере заёмщика.

Основные требования, предъявляемые к претендентам по программам бизнес-кредитов таковы — учитывается:

— Территория ведения бизнеса. Он должен быть зарегистрирован в тех регионах России, где есть отделения банка-кредитора. В определённых случаях, но только по усмотрению заимодавца может рассматриваться небольшое отдаление от филиалов учреждения;

— Юридический статус. Подать заявку могут акционерные общества и физические лица, имеющие право на долю в бизнесе, а также ИП и юридические лица;

— Период осуществления деятельности. Как правило, банкиры предпочитают сотрудничать с клиентами, чьё дело работает более 1 года, но минимальный срок от 6 месяцев;

— Иные ограничения. У заёмщика не должно быть арестованного имущества, заморозок счетов в банках и других проблем с законом;

Кроме требований по отношению к самому бизнесу, есть ещё определённые критерии, которым должен соответствовать кандидат как физическое лицо. То есть, воспользоваться продуктами банков может человек, имеющий российское гражданство, возраст от 21 года до 60 лет, стационарный номер телефона. Обязательное требование – это отсутствие негативных записей в КИ, а также действующих долгов в кредитно-финансовых учреждениях. Банки оставляют за собой право предъявлять дополнительные требования исходя из параметров конкретной программы и суммы займа.

Действующие предложения банков

У Промсвязьбанка есть несколько привлекательных бизнес-программ, которыми могут воспользоваться действующие и новые клиенты учреждения. Получить деньги на создание своего дела без обеспечения можно по программе «Упрощённый кредит». Рассмотрение заявки осуществляется в течение 5 дней при условии, что претендент собрал все необходимые документы (перечень определяется в индивидуальном порядке). Максимальная сумма доступная по данному продукту составляет 3 млн. рублей.

Передача средств происходит путём перевода денег на созданный счёт в банке, открытие которого не требует большого комплекта документации. Срок кредитования варьируется от 6 до 36 месяцев, а процентная ставка начинается от 17% годовых.

В Альфа-Банке также есть программы, связанные с кредитованием такой категории заёмщиков, как бизнесмены и частные предприниматели, но позволяющие оформить сделку на более крупную сумму до 6 млн. рублей. Период рассмотрения запроса несколько дней, после предоставления требуемых бумаг и заполнения заявки. По условиям банка при оформлении не взимаются комиссии и другие за ведение/открытие счёта, только если клиент не подключает платные услуги.

Кроме этого, Альфа-Банк выдаёт различные подарки в виде сертификатов, способствующих продвижению бизнеса в Яндекс Директ и на бесплатную консультацию юристов при оформлении РКС. Более подробно ознакомиться с параметрами продуктов можно на официальном сайте организации или позвонив по телефону.

Сбербанк

Наиболее выгодным и простым способом получения кредита для развития малого бизнеса с нуля является обращение в . Предложения самого авторитетного банковского учреждения отличаются уникальными параметрами, доступностью и простотой оформления. По условиям программ начинающие предприниматели могут получить финансовую помощь в виде на сумму до 5 млн. рублей или 80% от объёма стартового капитала на открытие своего дела. Период погашения задолженности составляет 36 – 48 месяцев, а при необходимости его можно увеличить ещё на пару лет, благодаря чему сокращается нагрузка на бюджет заёмщика.

Среди дополнительных услуг, предлагаемых Сбербанком, следует отметить мультимедийные курсы, займы на пополнение оборотных средств и покупку оборудования, а также подробные консультации по поддержке клиентов на начальном этапе развития бизнеса.

Рассматривая заявки от претендентов, банк с большей лояльностью относится к проектам, основанных на франшизах от игроков, занимающих лидирующие позиции в своей нише. Но если план состоит из потенциально новой или высококонкурентной идеи, то организация может потребовать, чтобы в процессе разработки участвовал один из его партнёров.

В настоящее время Сбербанк имеет в своём арсенале бизнес-продуктов, такие программы: «Экспресс кредит под залог», «Кредит Доверие» и «Бизнес-Доверие». Первый вариант предусматривает предоставление в качестве залога движимое и недвижимое имущество, благодаря чему клиент может одолжить до 5 млн. рублей со ставкой от 16% годовых. Для двух других продуктов не требуется обеспечение, но размер ссуды несколько меньше, а процент выше на несколько пунктов.

Кредит на развитие малого бизнеса под залог

Есть несколько вариантов оформления с предоставлением обеспечения, и одни из них – это под залог недвижимости. Как правило, схема предоставления такой финансовой помощи представляет собой заключение дополнительного договора, в котором приписываются условия нахождения объекта под обременением. Заёмщик может использовать коммерческую или жилую недвижимость. Самое главное для банка, чтобы залог был ликвидным, и в случае возникновения проблем с выплатой займа быстро смог его продать.

Таким образом, можно получить до 80% от рыночной стоимости объекта под низкую процентную ставку. Проводить оценку должна аккредитованная компания, за услуги которой придётся заплатить из личных сбережений. Клиент сохраняет право собственности и пользования имуществом на весь период кредитования, но не может его продать, обменять или подарить.

Ещё один вариант оформления кредита для развития малого бизнеса с нуля – это предоставление в качестве залога: оборудования, техники, транспорта, находящиеся на балансе компании или в собственности учредителей. Условия выдачи денежных средств практически схожи со сделками, в которых участвует недвижимость, но размер займа не может превышать 65% от оценочной стоимости объектов в совокупности.

В настоящее время залоговое кредитование стремительно развивается и становиться всё более популярным среди простых граждан, предпринимателей, крупных компаний, так как в условиях пошатнувшейся экономики нашей страны, оформить кредит без обеспечения всё труднее. Отправить запрос можно через официальный сайт выбранного учреждения, но лучше всего отправиться в одно из отделений банка, где можно получить грамотную консультацию, это избавит заёмщика от лишней беготни в органы, от которых требуется необходимая для оформления документация.

Кредит на развитие бизнеса с нуля получить в банке бывает проблематично. Необходимо изучить все предложения на рынке кредитования начинающих ИП и ООО, и выбрать банк и программу наиболее подходящую по условиям.

Что необходимо для получения кредита?

Для стартапа всегда нужна идея и средства для ее реализации. Начинающим предпринимателям создание собственного бизнеса может показаться тяжелым делом в силу нехватки денежных средств. Это легко исправить, взяв в банке ссуду для старта в бизнесе.

Малому бизнесу трудно развиваться в условиях современной экономики, банковские организации часто теряют средства из-за банкротства своих клиентов и с каждым днем все меньше доверяют новым заемщикам.

Для начинающего бизнесмена важно доказать банку, что начало его работы тут же не станет концом, и даже будет приносить стабильный доход, позволяющий погасить взятый займ.

Кредит для открытия дела банки охотнее выдадут, если:

- У заемщика имеется бизнес план, показывающий рентабельность проекта.

- Малый бизнес поддерживает государство и выступает в качестве поручителя.

- Заемщик имеет дополнительный стабильный доход на официальной работе, позволяющий в случае провала все же выплатить долг по кредиту.

- Предоставляется залог недвижимости (имеющееся или приобретаемой).

- Заемщик приводит поручителей или созаемщиков, имеющих большой доход на протяжении более полугода.

- Ссуда берется на малый срок и не имеет большой размер.

- У предпринимателей уже имеется бизнес с ранее взятым на него кредитом и во время погашенным без просрочек.

- В истории заемщика были другие кредиты, своевременно погашенные – полностью положительная кредитная история.

- Открытие бизнеса проводится не полностью на средства банка, а с внесением денег самого заемщика в размере не менее 30% от необходимой суммы.

Стартап дело сложное только для нецелеустремленных людей. С хорошим бизнес планом, подготовкой, усердной работой взять кредит для начала своего бизнеса будет не сложно.

Государственные программы

От государства предприниматели для развития малого бизнеса с нуля могут получить хорошую поддержку. Госпрограмма подразумевает поручительство за заемщика перед банком, что позволяет снизить процентную ставку по кредиту вплоть до 11%. Чтобы оформить кредит на выгодных условиях человек должен обратиться в Фонд содействия предпринимательству. Государству поддерживать малый бизнес выгодно со стороны получения новых рабочих мест, открытия нового рынка сбыта и прибыли, так как услуга не предоставляется бесплатно – размер комиссии может составлять от 0,5% до 1,5% годовых от суммы займа.

Кредитование частных лиц по государственной программе осуществимо не для всех.

Займы будут выданы только на определенные цели, прописанные в таблице:

| Разрешенные цели | Запрещенные цели |

|---|---|

| Развитие сельскохозяйственной отрасли | Изготовление и реализация алкоголя и изделий из табака, если деятельность предприятия строится только на этих сферах |

| Развитие бизнеса в сфере услуг | Изготовление и распространение оружия |

| Пищевая индустрия (кафе, пекарни, рестораны) | Валютные операции |

| Строительство | Страхование |

| Торговля (любые виды, кроме запрещенных) | Казино, автоматы, и прочие игорные заведения |

| Производство продуктов, материалов, одежды и прочего | Продажа редких видов животных |

Получить государственную поддержку на открытие своего дела могут только ИП:

- Имеющие регистрацию в регионе нахождения микрофинансовой организации.

- Ведущие свою деятельность более тех месяцев.

- Относящиеся к льготной категории (предприниматели с многодетными семьями, участники государственной программы «Молодёжный бизнес России).

- Дееспособные и правоспособные лица.

Деньги банк выдаст предпринимателю при условии, что они будут вложены:

- В закупку материалов, продуктов и прочего.

- В оборотный капитал организации.

- В стартовые мероприятия по развитию бизнеса.

Условия получения ссуды от банка с поддержкой государства прописаны в таблице.

Фонд помощи начинающим бизнесменам обязательно проверяет целевое использование средств, и при несоответствии указанным данным заемщику могут начислить штраф или применить прочие санкции.

Молодежный бизнес России

Предприниматели в возрасте от 18 до 35 лет, имеющие частный бизнес не более года могут учувствовать в подобной программе от государства и получить деньги на старт в своем бизнесе. Экспертный совет рассмотрит дело и вынесет решение о возможности обеспечения до 70% от стартовой суммы для развития бизнеса. Кредит оформить человеку могут под 10% годовых. Государство возьмет с предпринимателя от 0,5% до 1,0% годовых от указанной суммы.

Оформить такой выгодный кредит можно во многих банках России, в числе которых:

- Сбербанк.

- Россельхозбанк.

- УБРиР.

- Российский сельскохозяйственный банк.

- Газпромбанк.

- Московский индустриальный банк.

Получить деньги на свое дело разрешается чаще всего только при наличии залогового имущества, без него банк может и не одобрить кредит даже с поддержкой от государства.

Кредиты от разных банков

Различные Российские банки предоставляют кредиты под бизнес с нуля на специальных условиях с выгодными предложениями. Ниже будут представлены программы различных банков с их описанием.

В Сбербанке можно выбрать одну из двух программ, предлагаемых частным предпринимателям:

Россельхозбанк предлагает ИП и ООО два очень удобных продукта:

Альфа-Банк, ВТБ и УБРиР также могут предложить специальные программы и льготные условия для предпринимателей, открывающих свой бизнес:

Стоит выбирать банк, в котором будут не только привлекательные условия, но и дополнительные бонусы – бесплатная реклама, пакетные решения и многое другое, что поможет сэкономить начинающему предпринимателю.

Кредит под залог недвижимости

Без залога получение кредита на развитие малого бизнеса с нуля становится большой проблемой. Банки неохотно соглашаются давать ссуду без обеспечения, можно привести поручителя, но и это не всегда срабатывает. А вот с залоговым имуществом можно даже получить кредит на очень выгодных условиях.Так Сбербанк предлагает предпринимателям две программы с наличием залога:

Безвозмездный кредит

Льготный кредит это хорошо, а безвозмездный – еще лучше.

Получить подобный кредит могут лишь предприниматели и организации, отвечающие строгим требования:

- Среднее количество работников составляет не более ста человек.

- Доля другого лица в уставном капитале не должна превышать 25% от общей суммы.

- За прошедший год организация должна иметь суммарный доход не более 800 млн. руб.

Как получить кредит на развитие бизнеса?

В основу любого проекта должна быть положена идея, без этого бизнес не получится. Когда мысль сформирована, и план действий составлен, остается узнать, как получить кредит по самым выгодным условиям.

В основу любого проекта должна быть положена идея, без этого бизнес не получится. Когда мысль сформирована, и план действий составлен, остается узнать, как получить кредит по самым выгодным условиям.

Для этого необходимо выполнить несколько шагов:

- Выбрать банк.

- Подобрать выгодную программу кредитования.

- Собрать пакет всех документов, требуемых банком.

- Зарегистрироваться в качестве индивидуального предпринимателя.

- Разработать бизнес-план и грамотно его оформить.

- Позаботиться обо всех нюансах – набрать работников, выбрать место под офис и т.д.

- Если необходимо – предоставить залог, поручителей или первоначальный взнос в нужном объеме.

- Дождаться ответа от банка.

Очень часто банки отказывают неопытным клиентам, но расстраиваться преждевременно не стоит. Даже если не получилось взять кредит для предпринимателя, можно попытать счастье с обычным потребительским кредитом, хоть там и более жесткие условия. Но если есть уверенность в своем начинании, то это не станет проблемой.

Каковы шансы на положительное решение?

Обращаясь в банк за кредитом, стоит здраво оценивать свои шансы, чтобы попусту не тратить время.

Кредит на развитие бизнеса с нуля получить трудно, но если подойти к вопросу ответственно, то можно добиться своего.

Повысить шансы на получение кредита могут:

- Залог.

- Поддержка государства.

- Поручительство.

- Наличие бизнеса со стабильным доходом.

- Положительная кредитная история.

Всегда стоит пытаться, даже если с первой попытки не получилось. Человеку могут отказать в пяти банках, а в шестом дать кредит даже на еще более выгодных условиях. Каждый отказ дает человеку возможность к совершенствованию своей стратегии, что помогает в последующем быть более убедительным и даже по-новому взглянуть на свой бизнес – сделать его в теории более прибыльным. Если кредит это единственный шанс на развитие бизнеса, то подойти к выбору кредитора и программы необходимо ответственно, чтобы сэкономить и получить выгодные условия.

Видео

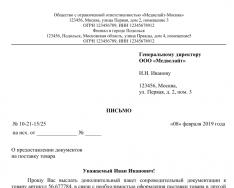

Образцы документов